L’incertitude règne sur l’évolution future des prix immobiliers. Certains annoncent une chute brutale (voir par exemple, Atlantico ou Immobilier danger) tandis que d’autres considèrent qu’ils se maintiendront à leur haut niveau (notamment Mouillart). Pour pouvoir prédire l’évolution future il faut comprendre les facteurs qui déterminent leur niveau.

Fondamentalement les prix immobiliers sont déterminés par la capacité de paiement des acquéreurs, en l’occurrence des ménages en ce qui concerne les logements. Cette capacité de paiement est déterminée à son tour par les revenus, mais aussi par les conditions de financement. C’est l’amélioration exceptionnelle des conditions de financement depuis la fin des années 90 qui explique le doublement des prix immobiliers en France et dans la plupart des pays développés.

Par conséquent, les prix diminueront quand ces conditions de financement redeviendront plus normales. Avec un niveau de taux actuel autour de 4%, une augmentation d’un point fait augmenter le montant de l’annuité de 5%, toutes choses égales par ailleurs, notamment à durée des prêts inchangée. Cela réduit dans d’autant la capacité d’endettement donc la capacité à payer des ménages.

Quant aux conditions de financement, elles dépendent des banques centrales, c’est-à-dire pour ce qui concerne la France, de la Banque Centrale Européenne, la BCE. C’est la politique monétaire expansionniste de la BCE qui a permis l’augmentation des prix immobiliers en laissant se gonfler la masse monétaire comme contrepartie de la dette. Le paradoxe est que l’excès de liquidités a entrainé une crise nécessitant un déversement supplémentaire de liquidités. Cette expansion monétaire a encore affaibli les taux d’intérêts et rendu le crédit immobilier encore plus abordable. Ce n’est donc pas avant que la crise de la dette ne soit apurée que l’on reviendra à des conditions de financement plus normales.

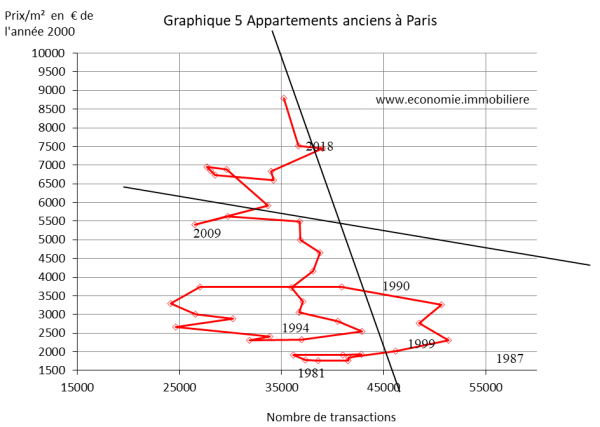

Il y a par ailleurs un autre facteur qui joue sur les prix immobiliers, ce sont les volumes échangés. On constate que quand la contraction des volumes échangés est durable, elle entraîne une baisse des prix. C’est ce qu’on observe sur le marché parisien où l’on dispose d’une série suffisamment longue. Ce graphique est établi à partir des données de la base de données BIEN des notaires parisiens. Il a été élaboré pour la première fois par Joseph Comby pour Études Foncières (http://www.comby-foncier.com/deuxbulles.pdf).

L’idée est que lorsque s’annonce une baisse de prix, les vendeurs n’acceptent pas tout suite de la voir se concrétiser. Ils se retirent du marché en attendant une reprise, jusqu’au moment où ceux qui doivent vendre sont obligés de le faire en actant la baisse de prix. A l’heure actuelle, les perspectives macroéconomiques médiocres font se raréfier les acquéreurs et se durcir les conditions pour accéder à un crédit, mêmes si les conditions des crédits eux-mêmes restent très favorables. Cette contraction de la demande va réduire les échanges et sans doute les prix avant que les effets du retour à des conditions de financement normales ne fassent sentir ses effets.

En définitive, les prix immobiliers baisseront. La baisse actuelle se poursuivra à la mesure de la détérioration des conditions macroéconomiques. Elle s’accentuera quand le coût du financement déterminé par la BCE se renchérira. Mais ce n’est pas pour tout de suite.