Thomas Piketty a publié en septembre 2013 un gros ouvrage intitulé « Le capital au XXIème siècle »[1], qui présente une vaste fresque historique sur l’évolution du patrimoine national au cours du temps. Il présente également une évolution des inégalités dans la répartition des patrimoines et dans celle des revenus, en France et dans d’autres pays du monde. Dans ce patrimoine figure évidemment le patrimoine immobilier. Qu’apporte cet ouvrage concernant le patrimoine immobilier et quelles limites présente-t-il ?

1 Quels enseignements sur le patrimoine immobilier ?

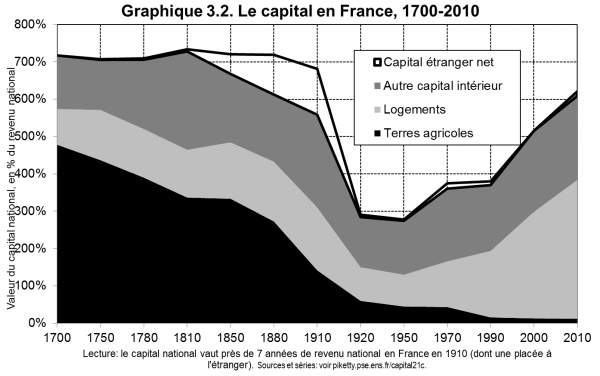

Les principaux enseignements concernant la France sont bien résumés dans le graphique ci-dessous, extrait de l’ouvrage [2].

Le graphique présente le rapport capital ou plutôt patrimoine sur revenu national au cours du temps. On voit que ce rapport est fortement fluctuant dans le temps, si bien que le souhait de l’économiste d’identifier une tendance est difficile à satisfaire. Le rapport capital/revenu diminue sur la période 1910-1950. Cette évolution est due aux chocs des deux guerres mondiales et à la crise des années 30. Les années suivantes de 1950 à environ 1990 peuvent être considérées comme une période de rattrapage. Depuis 1990, l’évolution semble revenir vers la situation qui prévalait avant 1914, avec un patrimoine national représentant plus de 6 années de revenu. Le deuxième enseignement est la modification de la composition du patrimoine national entre les différents types d’actifs. L’immobilier est représenté par le foncier agricole et l’immobilier résidentiel. Le poids de l’immobilier agricole diminue de manière continue depuis le 18ème siècle pour ne représenter actuellement qu’une très faible part du patrimoine total. L’immobilier résidentiel représente une part assez constante du patrimoine total, de l’ordre d’une année de revenu. Il connaît une diminution significative dans les périodes de guerre, due entre autres aux destructions. Il connaît une croissance significative depuis le début des années 90 et représente la plus grande part du patrimoine national.

2 Une analyse mal fondée

L’analyse de Thomas Piketty est en revanche contestable, car elle est mal fondée. Piketty considère que lorsque les patrimoines atteignent des montants élevés en années de revenu national, cela est dû à un prélèvement croissant sur le revenu national. Ce raisonnement est basé sur l’assimilation du capital et du patrimoine [3]. Or ces deux concepts sont différents en analyse économique. La différence est particulièrement nette dans le cas du patrimoine immobilier : les terrains sous-jacents aux biens immobiliers constituent du patrimoine mais pas du capital ; les constructions constituent à la fois du capital et du patrimoine. Plus précisément, est capital ce qui est produit et reproductible, donc amortissable. Est patrimoine ce qui génère un revenu dans le futur, que cela ait été produit ou non. En ce qui concerne les terrains, chacun peut individuellement en accumuler, mais collectivement leur surface est donnée par la surface du pays.

Dans les comptes de patrimoine de l’INSEE, la distinction entre l’amortissable et le no-amortissable est faite. Le capital est identifié comme des « actifs produits », comme les bâtiments, les machines, les logiciels, etc. Le patrimoine est constitué des actifs produits et non produits ainsi que des actifs financiers, sachant que ces derniers sont assez largement neutralisés par des passifs de montant équivalent.

Les modes de détermination des valeurs du capital et du patrimoine sont différents. La valeur du capital résulte du coût (marginal) de sa production, tandis que la valeur du patrimoine est le revenu futur actualisé qu’il peut générer. Plus simplement, c’est le revenu futur divisé par un taux de rendement. Autrement dit un patrimoine représente une créance sur l’avenir qui peut résulter d’une production, d’un capital ou d’un droit de propriété.

Piketty a besoin d’assimiler capital et patrimoine pour rattacher son analyse des patrimoines, qui est bien l’objet de son travail, à la théorie macroéconomique, qui, elle, traite du capital, plus précisément du capital fixe productif. Celle-ci fait reposer en effet la croissance économique sur l’accumulation du capital et non du patrimoine. Le montant du capital est donc le résultat de l’accumulation issue du partage de la valeur produite. C’est cette loi qui interdit que le taux de rendement du capital soit durablement supérieur au taux de croissance. En identifiant capital et patrimoine, Piketty peut conclure que si les patrimoines sont plus importants actuellement c’est que leurs propriétaires prélèvent une part plus importante de la valeur produite. Ainsi, écrit-il, « les flux annuels d’investissement des dernières décennies permettent d’expliquer correctement la quasi-totalité de la valeur des patrimoines- en particulier immobiliers- de 2010 », même si, précise-t-il, dans certaines localisations l’effet des plus-values a pu jouer (p. 313).

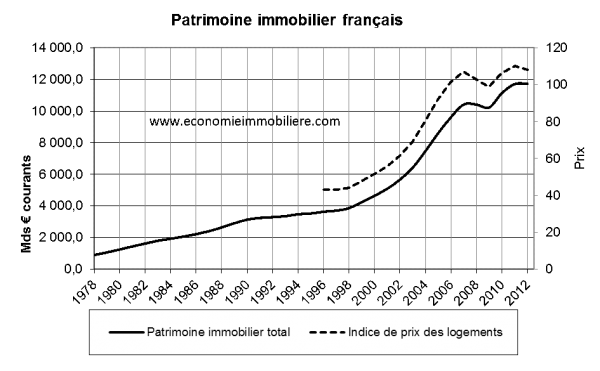

La réalité est différente. L’essentiel de la hausse du patrimoine immobilier de ces dernières années est due à la hausse des prix, comme le montre le graphique suivant.

Par ailleurs, le Comptes de Patrimoine de l’INSEE fournissent non seulement l’évolution du montant des patrimoines mais aussi les sources de leur croissance. Celles-ci sont principalement les flux liés à l’accumulation et les réévaluations, c’est-à-dire les évolutions de prix qui sont des évolutions purement nominales. Les données montrent que l’évolution de la valeur des patrimoines immobiliers est essentiellement due aux réévaluations c’est-à-dire à l’évolution des prix. L’accumulation de capital, c’est-à-dire la construction neuve, n’y joue qu’un rôle secondaire.

3 Les facteurs de l’évolution des prix

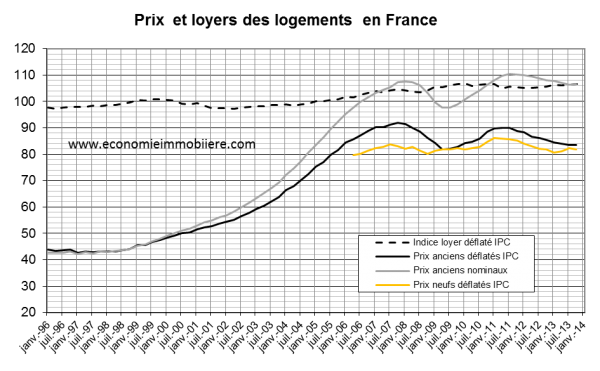

Cette évolution pose le problème de l’origine de l’évolution des prix. On a vu que le prix d’un actif était déterminé par le revenu généré divisé par un taux de rendement. C’est vrai également pour les actifs immobiliers. Dès lors l’évolution de leur prix peut être due à celle des loyers et/ou à celle du taux de rendement. Le graphique suivant montre que les loyers (inflation déduite) sont restés à peu près stables pendant que les prix doublaient. Plus précisément les loyers ont évolué un peu plus vite que l’inflation, de 6 ou 7 points de plus.

L’augmentation des prix n’est donc pas due à celle des loyers. Ce qui confirme que les propriétaires n’ont pas prélevé une part plus importante du revenu des ménages. L’explication est donc dans l’évolution du taux de rendement, qui est aligné sur les taux d’intérêt. Ce taux a diminué de moitié, provoquant un doublement du prix des actifs. C’est vrai pour les actifs immobiliers, ça l’est aussi pour les autres actifs. C’est d’ailleurs ce qu’exprime le graphique ci-dessus de Piketty représentant le capital en années de revenu. En effet, le rapport du capital au revenu n’est rien d’autre que l’inverse du rapport du revenu national au patrimoine, qui est un taux de rendement. La hausse du montant du capital exprimé en années de revenu ne représente rien d’autre que la baisse des taux de rendement.

La conséquence du mode de détermination des prix immobiliers est que le foncier n’est pas le moteur de la hausse des prix mais en est la conséquence. Le foncier a absorbé la hausse des prix, ce qui a fait croître la valeur du foncier bâti dans une plus grande proportion que la croissance du prix des biens immobiliers.

[1] Edition Seuil

[2] On prendra garde que l’échelle de temps n’est pas respectée. Les 10 ans du 21ème siècle sont représentés par la même longueur de l’axe horizontal que les 30 ans des années 1920 à 1950, et les 50 premières années du 18ème siècle.

[3] Il s’agit bien d’une assimilation des deux notions et non pas d’une confusion, parce qu’elle est opérée de manière délibérée. L’argument avancé pour justifier l’assimilation est que la différence est difficile à opérer en pratique. Cet argument n’est pas acceptable dans le principe et n’est pas fondé, au moins pour France depuis les années 70 puisque l’INSEE fournit à la fois les montants du capital et des patrimoines.

Bonjour,

Votre article est intéressant.

Je pense que cet article publié en Avril par le LIEPP vous intéressera certainement également.

http://spire.sciencespo.fr/hdl:/2441/6d6bmqq2mq9avo75ba1s430vom/resources/wp-25-bonnet-et-al-liepp.pdf

Cordialement

Guillaume Chapelle